4 lições das reformas tributárias do Chile e da Colômbia para o Brasil

Redução da desigualdade, proteção ao meio ambiente e desenvolvimento regional são alguns dos objetivos das reformas tributárias dos países vizinhos. No Brasil, equipe econômica do governo Lula espera votação de primeira etapa da reforma na Câmara até abril.

A reforma tributária — conjunto de mudanças na legislação e na forma de cobrança dos impostos pagos pelas famílias e empresas brasileiras — é uma das prioridades do novo governo na economia, ao lado do novo conjunto de regras fiscais que devem substituir o teto de gastos.

Segundo os ministros Fernando Haddad (Fazenda) e Simone Tebet (Planejamento), a expectativa do governo é de que a reforma seja feita em duas etapas.

A primeira deve ter foco nos impostos sobre consumo - aqueles cobrados no momento da compra de produtos e serviços -, com a unificação de tributos como PIS/Cofins, IPI, ICMS e ISS em um único imposto, conhecido como IVA (Imposto sobre Valor Agregado).

Já a segunda etapa, conforme a equipe econômica, deve ter como foco mudanças nas regras do Imposto de Renda.

De acordo com Haddad, em entrevista recente ao jornal Valor Econômico, a expectativa do governo é de que a primeira etapa da reforma possa ser votada na Câmara já em abril.

Mas o Brasil não está sozinho no objetivo de reformar seu sistema de impostos.

Na América do Sul, dois dos países com governos de esquerda propuseram reformas após a fase mais aguda da pandemia: Chile e Colômbia.

No primeiro, a discussão ainda está em andamento, já no segundo, a mudança nas regras tributárias foi aprovada no Congresso em novembro.

Em comum, as reformas dos dois países têm foco na redução de desigualdades sociais, estímulo ao crescimento, produtividade e investimento e uso da política fiscal com objetivo de proteção do meio ambiente e promoção do desenvolvimento regional, mostra estudo dos pesquisadores Amanda Resende e Lucca Henrique, membros do Made-USP (Centro de Pesquisa em Macroeconomia das Desigualdades da Universidade de São Paulo).

Confira quatro lições das reformas tributárias do Chile e Colômbia que podem ser úteis ao processo de mudança nas regras tributárias do Brasil, segundo os pesquisadores da USP.

Uma onda de reformas tributárias no mundo

Da crise financeira de 2008 à pandemia de covid-19, diversos países têm realizado reformas em seus sistemas tributários.

Amanda Resende, mestranda em economia na FEA-USP e pesquisadora do Made, identifica ao menos três ondas de reformas.

"Com a crise de 2008, muitos países sentiram a necessidade de reformar seus sistemas tributários para elevar a arrecadação, afetada pela crise e pelas baixas taxas de crescimento que geraram desequilíbrios orçamentários", diz Resende, em entrevista à BBC News Brasil.

Segundo a economista, após esta primeira onda de reformas, que teve como objetivo promover um maior equilíbrio entre receitas e despesas em países afetados pela crise, o crescimento econômico continuou lento.

Assim, uma nova onda de reformas ocorreu a partir de 2015, com objetivo de reduzir a carga de impostos para estimular o crescimento econômico.

"A recuperação, quando começou a ocorrer, veio acompanhada de uma concentração de renda, então houve uma terceira onda [de reformas] voltada a tentar reduzir desigualdades através do sistema tributário", diz Resende.

Esses esforços para reduzir desigualdades foram feitos principalmente por meio do aumento da progressividade da tributação sobre a renda (isto é, cobrar mais de quem tem mais) e da equalização da tributação sobre as rendas do capital e do trabalho, por exemplo, revisando benefícios tributários sobre dividendos, o que também é uma forma de tributar mais o topo.

Por que olhar para Chile e Colômbia

Em meio a tantas reformas, por que então olhar especificamente para Chile e Colômbia?

"As reformas da Colômbia e do Chile são muito atuais", diz a pesquisadora.

"Elas vieram pós-pandemia, que foi um novo momento de repensar reformas tributárias - por conta do aumento de desigualdade, da dificuldade de equilibrar receitas e despesas e da busca de formas para estimular o crescimento. Então todos esses elementos estão presentes nessas reformas", acrescenta.

Além disso, são dois países da América Latina, com realidades históricas, desigualdades e dependência externa financeira e comercial semelhantes às do Brasil.

A pesquisadora observa, porém, que há diferenças entre os países.

Por exemplo, enquanto Chile e Colômbia têm cargas tributárias bem abaixo da média dos países da OCDE (Organização para a Cooperação e Desenvolvimento Econômico) - de 20,7% do PIB no caso chileno e de 19,7% na Colômbia, comparado a 33,8% no grupo das economias desenvolvidas em 2019 -, no Brasil, a carga tributária (equivalente a 33,9% do PIB em 2021) é muito próxima do nível de arrecadação dos países ricos.

Além disso, o Brasil já conta com uma infraestrutura de proteção social e uma rede de bens e serviços públicos que os países vizinhos ainda estão tentando construir.

"Apesar das diferenças, o debate público nesses países tem muito a nos ensinar, porque eles estão enfrentando a questão tributária com transparência, considerando a questão fiscal como uma coisa única", diz Resende.

"Não adianta pensar no gasto, sem pensar nas receitas. Ou olhar para os gastos, como tem sido feito muito no Brasil, apenas da perspectiva do equilíbrio orçamentário. Essa é uma preocupação importante, mas é preciso considerar também a função social do Estado. As reformas dos países vizinhos ajudam a pensar no fiscal como um sistema em que arrecadação tributária e gastos em bens e serviços públicos fazem parte um mesmo pacto social", afirma.

"A visão de que a reforma tributária é um pacto social está faltando ao Brasil, estamos pautando o tema da reforma há muito tempo, mas ainda se fala pouco sobre qual é o impacto social que os brasileiros querem e como vamos inserir os cidadãos nessa discussão."

As lições dos países vizinhos

1. A reforma tributária é um pacto social

"As reformas do Chile e da Colômbia nos ensinam a importância de atrelar o debate tributário à discussão dos gastos públicos", escrevem Amanda Resende e Lucca Henrique, no estudo Como nuestros hermanos: reformas tributárias para um novo pacto social.

"A arrecadação de impostos não é um fim nela mesma, mas garante os meios pelos quais o Estado pode exercer seu papel como investidor em infraestrutura física e social, protetor dos mais vulneráveis, prestador de serviços à população, estabilizador da economia e empreendedor. Nesse sentido, a legitimidade da reforma depende fundamentalmente dos objetivos que se deseja alcançar", acrescentam os pesquisadores.

Por exemplo, no Chile de Gabriel Boric, a população foi chamada a participar no processo de discussão da reforma tributária através dos chamados Diálogos Sociales.

Desse processo de participação cidadã e da análise técnica e comparação com outros países, foi redigido um projeto de lei com seis objetivos que regem a reforma.

O primeiro deles é "maior arrecadação para a ampliação de direitos sociais, diversificação produtiva e descentralização".

Para cumprir esse objetivo, o governo espera arrecadar o equivalente a 4,1% do PIB a mais até 2026, dos quais 2,9% serão destinados ao novo sistema de Previdência e à criação de um sistema universal de saúde, 0,3% a um novo sistema nacional de cuidados, que pretende reduzir a sobrecarga de trabalho não remunerado das mulheres, 0,4% a políticas de educação e 0,7% a políticas produtivas e de pesquisa e desenvolvimento.

Já na Colômbia de Gustavo Petro, os três principais objetivos da reforma aprovada em novembro são erradicar a fome, reduzir a pobreza e acabar com o tratamento preferencial na cobrança de impostos.

Com o aumento da arrecadação, o governo também visa viabilizar sua política de "paz total", que muda o enfoque do enfrentamento aos grupos armados do país.

"No Brasil, as hierarquias aparecem invertidas, o equilíbrio orçamentário se apresenta como finalidade e os direitos sociais devem se adequar a critérios definidos de forma tecnocrática", escrevem os economistas Pedro Rossi, Esther Dweck e Ana Luiza Matos de Oliveira, em trecho do livro Economia Para Poucos: impactos sociais da austeridade e alternativas para o Brasil, citado pelos pesquisadores do Made-USP - Dweck é agora ministra da Gestão no governo Lula.

"O debate econômico brasileiro parte de 'cima para baixo' para pensar a política fiscal, ou seja, dos indicadores e regras macroeconômicas para a disponibilidade de recursos para áreas específicas. Essa relação deve ser invertida e a política fiscal deve ser pensada de 'baixo para cima'", defendem Rossi, Dweck e Oliveira.

2. É necessário e possível aumentar a arrecadação do topo

"Para o Estado exercer seu papel redistributivo e redutor de desigualdades, e ao mesmo tempo manter os indicadores fiscais de dívida pública e resultado primário em uma trajetória sustentável, é necessário aumentar o volume e a eficiência na arrecadação de tributos sobre os mais ricos."

Esta é a segunda lição que as reformas tributárias de Chile e Colômbia deixam para o Brasil, segundo os pesquisadores do Made-USP.

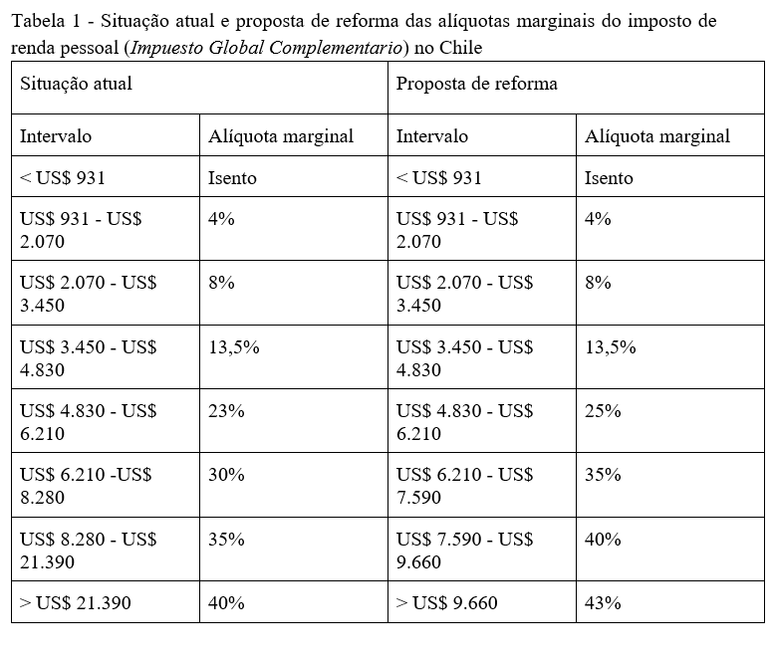

No Chile, por exemplo, a reforma pretende elevar a alíquota máxima do imposto de renda de 40% para 43% e reduzir os intervalos de renda para cada nível de contribuição.

Além disso, o valor a partir do qual o contribuinte paga a alíquota máxima seria reduzido de uma renda mensal de US$ 21.390 (R$ 110,6 mil), para US$ 9.660 (R$ 50 mil).

Isso aumentaria a base de contribuição e arrecadação, com mais pessoas pagando a alíquota máxima.

Ainda assim, a estimativa do governo é de que apenas o 1% mais rico do país seria afetado, com cerca de 10 mil contribuintes pagando mais do que pagam atualmente.

A estimativa de arrecadação é entre 0,34% e 0,43% do PIB chileno.

A reforma chilena também propõe a criação de um imposto de 22% sobre dividendos, lucros distribuídos e ganhos de capital, que poderá ser depois deduzido da base do imposto de renda.

Essa é uma forma de reduzir a diferença de tributação entre renda do capital e do trabalho, que beneficia os mais ricos, que são os que mais recebem rendimentos de capital.

Os dois países também propõem impostos sobre patrimônio - conhecidos como IGF (imposto sobre grande fortunas), um tipo de imposto controverso e abandonado por alguns países que adotaram esse modelo no passado.

Em sua proposta de reforma, o Ministério da Fazenda chileno argumenta que alguns dos problemas que levaram países a abandonar essa forma de tributação já foram superados, com o avanço da tecnologia utilizada pelas autoridades fiscais, por exemplo, e maior cooperação na troca de informações fiscais entre países, inibindo a evasão fiscal.

Assim, o Chile propõe um imposto de 1% para patrimônios entre US$ 5 milhões e US$ 15 milhões (R$ 26 milhões a R$ 78 milhões) e de 1,8% para fortunas acima desse valor, visando taxar o 0,2% mais ricos - pouco mais de 6 mil pessoas.

A expectativa de arrecadação do governo é de 0,48% do PIB chileno com o tributo.

A Colômbia, desde 2019, estabeleceu um imposto com taxa única de 1% sobre riquezas acima de US$ 105 mil (R$ 543 mil).

A reforma aprovada em novembro elevou a faixa de isenção para US$ 574 mil e criou faixas de imposto que variam de 0,5% a 1,5%, tornando a tributação mais progressiva.

Com isso, o governo colombiano espera arrecadar o equivalente a 0,18% do PIB do país.

"O sistema tributário brasileiro é regressivo: a população de baixa renda é muito tributada. Um caminho para reduzir essa desigualdade seria onerar mais o topo da distribuição, aumentando a progressividade do Imposto de Renda e a participação desse imposto sobre a carga tributária total do Brasil", defende Resende, lembrando que, atualmente, os impostos indiretos sobre o consumo representam a maior parcela da arrecadação, o que pesa mais sobre os mais pobres.

3. O sistema tributário não é neutro do ponto de vista das desigualdades

"Embora o sistema tributário não tenha regimes diferenciados por gênero, raça ou classe, um sistema igual em uma sociedade desigual reproduz desigualdades", afirmam Resende e Henrique, sobre a terceira lição que as reformas tributárias chilena e colombiana ensinam.

A reforma tributária chilena, por exemplo, tem grande preocupação com a questão de gênero e o cuidado de crianças, idosos e pessoas com deficiência - que em geral recai sobre mulheres.

Segundo os economistas do Made-USP, o próprio aumento da progressividade do imposto de renda já reduz a desigualdade de gênero.

Isso porque o 1% mais rico no Chile tem muito mais homens do que mulheres (são quatro homens para cada mulher nessa faixa mais abastada).

Além disso, a proposta chilena inclui a possibilidade de dedução de gastos com cuidado para crianças com menos de 2 anos, idosos e pessoas com deficiência - incluindo creches, lares para idosos e cuidadores domiciliares, como domésticas e enfermeiras - e propõe destinar parte do aumento da arrecadação esperada para a criação de um sistema público de cuidado.

No Brasil, Resende cita estudo do Made-USP de novembro de 2022, que mostrou que, entre o 1% mais rico do país, negros pagam mais Imposto de Renda do que brancos.

Isso acontece porque os brancos mais ricos recebem parcela relevante de sua renda por meio de lucros e dividendos - atualmente isentos de IR - , enquanto os negros mais ricos são em sua maioria funcionários públicos assalariados, cujos rendimentos são taxados a alíquotas nominais que chegam a 27,5%.

Assim, uma reforma tributária pode ser um instrumento para redução de desigualdades não só de renda, mas de gênero e raça, desde que ela seja planejada para essas finalidades.

4. Instrumentalizar a proteção ao meio ambiente e o desenvolvimento regional

Chile e Colômbia criaram mecanismos para tornar sua política fiscal um instrumento na luta contra as mudanças climáticas e reduzir desigualdades regionais dentro dos países, dizem os pesquisadores da USP.

Importante exportador de cobre e outros minerais, o Chile propõe a criação de um royalty sobre mineração, para que a riqueza produzida pela exploração desses recursos finitos gere renda para o Estado e seja distribuída à sociedade através de fundos de desenvolvimento e investimento regional.

Já a Colômbia optou por um imposto nacional sobre o carbono, que incidirá sobre a venda, consumo e importação de combustíveis fósseis.

Dos recursos arrecadados, 80% serão destinados a um Fundo para a Sustentabilidade e Resiliência Climática, voltado à gestão da erosão costeira, redução do desmatamento e preservação de ecossistemas e da biodiversidade.

Outros 20% vão para um programa de "substituição de cultivos de usos ilícitos", parte do programa de paz em andamento no país — a substituição de cultivo é um dos meios pelos quais o governo colombiano tenta convencer agricultores a deixarem de plantar a coca que abastece o narcotráfico.

Os pesquisadores da USP observam, porém, que a tributação de carbono, embora importante para desacelerar a emissão de gases do efeito estufa, é regressiva - isto é, pesa mais para as famílias de menor renda, que destinam parcela maior dos seus gastos ao consumo dos produtos afetados pela alta de impostos.

A reforma colombiana tenta mitigar esse efeito através de mecanismos de isenção para a população mais vulnerável.

A reforma colombiana também cria um imposto sobre plásticos de uso único e aumenta impostos sobre bebidas açucaradas a alimentos ultraprocessados, visando desincentivar o consumo desses produtos, cuja ingestão em excesso gera custos ao sistema público de saúde.

"Esse eixo do meio ambiente é fundamental, juntos com as desigualdades sociais. Não tem como o Brasil querer enfrentar as mudanças climáticas sem entender como isso está relacionado às vulnerabilidades sociais", defende Resende, lembrando que os vulneráveis são os mais afetados pelos efeitos das mudanças climáticas, como secas e enchentes.

"A combinação entre atacar as desigualdades sociais de frente, e combinar isso com uma atuação em prol da proteção do meio ambiente e preservação da nossa biodiversidade é fundamental. É o que nós esperamos desse governo."

Desafios para o Brasil

Apesar do exemplo de outros países sul-americanos, os analistas reconhecem que as condições enfrentadas por Petro na Colômbia, Boric no Chile e Lula no Brasil são diferentes.

E avaliam que o governo brasileiro terá diversos desafios pela frente em seu processo de reforma tributária.

Um primeiro desafio, diz Resende, é a própria conjuntura em que o atual governo foi eleito, que resulta em não só um parlamento, mas uma população dividida.

"Por isso a importância de o governo trazer essa discussão para o debate público de uma forma transparente, para fazer a população ver os benefícios que estão em jogo", defende a economista, lembrando que o Congresso brasileiro, mesmo em tempos de menor polarização, não tem sido historicamente favorável a reformas progressivas do sistema tributário.

"Pelo contrário, o que mais é aprovado no Parlamento são desonerações de todo tipo", destaca, observando que essas desonerações tendem a favorecer grupos de interesses específicos, em detrimento da maior parcela da sociedade.

Um segundo desafio é o de conciliar os interesses de Estados, municípios e do governo federal, num país de grandes dimensões como o Brasil.

Aqui, dizem os pesquisadores, os fundos de desenvolvimento regional podem ter papel relevante.

Por fim, um terceiro desafio decorre da estratégia do governo de fazer a reforma de maneira fatiada, em duas etapas.

Embora a estratégia tenha como benefício uma possível aprovação rápida da simplificação dos impostos sobre consumo em um IVA (Imposto sobre Valor Agregado) - proposta que já tem anos de debates acumulados no Congresso e é considerada madura para ser votada -, corre-se o risco de o governo gastar todo o fôlego reformista nesta primeira etapa e acabar deixando de lado a segunda fase, que atacaria a questão do Imposto de Renda e da progressividade do sistema tributário.

"Existem vantagens e desvantagens na estratégia do governo, mas há de fato o risco de a segunda etapa ficar para um momento indeterminado. Talvez para nunca. Esse é um risco que o governo vai correr", alerta a pesquisadora.

-s0xb0qpwn2up.jpg)

-1jeysr4o7ivjp.png)

-1h7gd494nj584.png)