Por que bancos centrais estão comprando ouro no maior volume em 80 anos

A rapidez com que os EUA impuseram sanções à Rússia por conta da invasão da Ucrânia e a subida dos juros pelo BC americano levaram países de todo mundo a se desfazerem de dólares e investirem em outros ativos.

Bancos centrais de todo o mundo estão usando os dólares de suas reservas para comprar ouro com o objetivo de reduzir sua dependência dos Estados Unidos.

Segundo o Conselho Mundial do Ouro, organização dedicada ao desenvolvimento de mercado para o setor, as autoridades monetárias adicionaram em 2022 a maior quantidade de ouro às suas reservas desde 1950 (início da série histórica).

E os dados deste ano indicam que essa tendência vai continuar.

O dólar dominou o comércio mundial e serviu como moeda de reserva global desde o fim da Segunda Guerra Mundial.

Mas a invasão da Ucrânia pela Rússia vem mudando esse paradigma (entenda abaixo).

Analistas não acreditam que haverá uma transformação radical. Na visão deles, o dólar ainda tem anos de hegemonia.

Mas bancos centrais de grandes economias como China, Índia ou Brasil, entre outros, estão comprando ouro para repor os dólares em suas reservas no ritmo mais rápido registrado desde o pós-guerra.

Para alguns analistas, essa tendência começou antes mesmo da invasão da Ucrânia, mas a maioria aponta para a rapidez com que os Estados Unidos impuseram sanções à Rússia quando o conflito começou.

"As nações ocidentais congelaram alguns dos ativos remanescentes devido à invasão da Ucrânia em 2022, que incentivou os bancos centrais de todo o mundo a aumentar ainda mais as participações em ouro fungível", explicam os analistas de commodities globais do Bank of America.

Reservas congeladas

Segundo eles, a economia global parece estar caminhando para um mundo multipolar.

Prova disso é que as reservas globais em dólar caíram de 70% para 58% em duas décadas.

"A Rússia, país mais alvo de sanções hoje, é um bom exemplo porque está entre os maiores desdolarizadores e compradores de ouro nos últimos anos", acrescentam.

Quando os Estados Unidos impuseram sanções a Moscou pela invasão à Ucrânia, congelando reservas de US$ 300 bilhões da Rússia, isso só foi possível porque elas estavam em dólar.

"Depois das sanções dos EUA após a guerra na Ucrânia, os países tentaram reduzir sua exposição a possíveis sanções no futuro. Isso levou a uma valorização monetária tanto em ouro quanto em renminbi chinês", diz Omar Rachedi, professor adjunto do Departamento de Economia, Finanças e Contabilidade na faculdade de administração e negócios Esade, em Barcelona, na Espanha.

Empresas privadas que negociam com a Rússia também são potencialmente vulneráveis a sanções dos EUA.

Desde o início do ano, o ouro tem mostrado um desempenho estelar. Até agora neste ano, o valor em dólares do metal subiu mais de 10%.

Declaração política

"Esperamos que as compras (de ouro) pelos bancos centrais permaneçam robustas em um mundo cada vez mais multipolar, mas não esperamos que o recorde de 2022 se mantenha", escreveu Carsten Menke, chefe de pesquisa da empresa de investimentos Julius Baer, em um relatório recente para investidores.

"Não compartilhamos da visão da desdolarização, embora encaremos a compra de ouro pelos bancos centrais principalmente como uma declaração política contra o dólar americano", acrescentou ele.

Os bancos centrais gostam do ouro pela expectativa de que mantenha seu valor em tempos turbulentos e, ao contrário de moedas e títulos, não dependa de nenhum emissor ou governo.

O ouro também permite às autoridades monetárias diversificarem seu portfólio de ativos.

"Os motivos pelos quais os bancos centrais estão acumulando ouro variam, mas provavelmente o principal é que eles precisam diversificar seus ativos de reserva", diz o professor Lawrence H. White, do Departamento de Economia da Universidade George Mason, nos Estados Unidos, à BBC News Mundo, o serviço de notícias em espanhol da BBC.

"A China, por exemplo, tem comprado ouro e, ao mesmo tempo, vendido parte de sua grande carteira de títulos do Tesouro americano. Manter ativos em ouro em vez de dólares também é uma forma de reduzir a exposição ao risco de desvalorização do dólar".

Mas "o dólar continua sendo a moeda dominante para pagamentos internacionais, e nem o euro nem o yuan devem tomar seu lugar", acredita White.

Diversificação contra taxas de juros

O aumento das taxas de juros por todo o mundo também influenciou a decisão de muitos países de se "desdolarizarem".

"As necessidades de diversificação dos bancos centrais são ainda mais exacerbadas pelo fato de que seus títulos do Tesouro dos EUA perderam valor devido aos aumentos das taxas de juros pelo Federal Reserve (banco central americano)", diz Rachedi.

Isso porque o preço do título possui uma relação inversa com a taxa de juros. Quando os juros sobem, o preço do título cai. Já uma redução nas taxas de juros tem o efeito contrário.

Portanto, a mudança para ativos que não sejam a moeda americana — e especialmente os títulos do Tesouro dos EUA — tem sido um fator que também tem impulsionado a diversificação, explica o professor.

Para qualquer economia latino-americana com dívida em dólares, o aumento dos juros também foi um revés.

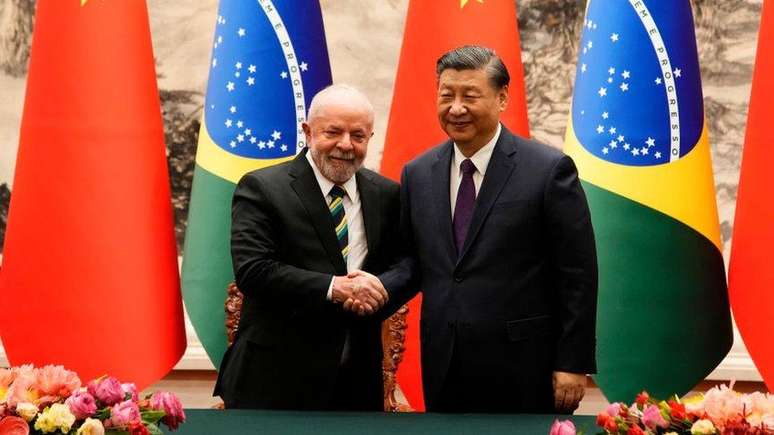

O presidente brasileiro Luiz Inácio Lula da Silva também falou recentemente sobre o predomínio do dólar.

Em um discurso proferido durante sua recente viagem à China, o petista exortou os países do Brics — Brasil, Rússia, Índia, China e África do Sul — a desenvolver uma nova moeda e se afastar do dólar.

"Por que não podemos negociar nossas próprias moedas?", perguntou ele. "Quem foi que decidiu que o dólar era a moeda após o desaparecimento do padrão-ouro?", acrescentou Lula, em alusão à substituição do ouro pelo dólar como sistema monetário até a Primeira Guerra Mundial.

Falando no Novo Banco de Desenvolvimento de Xangai, comandado pela ex-presidente Dilma Rousseff, Lula pediu aos países do Brics que estabeleçam uma moeda comum com a qual possam fazer transações.

A proposta surgiu poucos meses depois do anúncio de Brasil e Argentina de articular uma moeda comum chamada Sol.

"É uma ambição antiga. Ninguém quer depender de uma moeda que não pode controlar, mas a realidade é que ninguém pode viver sem ela. A ampla hegemonia do dólar estará assegurada enquanto não houver rival de igual magnitude", explica Gonzalo Toca, analista do think tank espanhol Esglobal.

Hegemonia esmagadora

"Estamos falando da moeda da principal economia mundial e da moeda do principal fomentador da globalização e do sistema monetário internacional como o conhecemos. Por isso mesmo a arquitetura institucional a favorece", lembra.

"Dito isso, a hegemonia avassaladora de que desfrutava o dólar obviamente começou a enfraquecer com a valorização do euro e do yuan. E continuará enfraquecendo, nos próximos anos, à medida que eles ganharem peso como moeda de reserva e de pagamento", diz Toca.

Nesse contexto, vale lembrar que as relações entre Washington e Pequim, por outro lado, embora não sejam boas, são agora menos tensas do que durante a "guerra comercial" que o ex-presidente dos EUA Donald Trump travou com a China.

Para o professor Rachedi, o principal desafio ao domínio global do dólar americano pode vir do renminbi (ou yuan) chinês, já que a China começou a fechar contratos de petróleo com países do Golfo a preços em renminbi e não em dólares.

Além disso, o grande esforço da Iniciativa do Cinturão e Rota (ou Nova Rota da Seda) vem com o desembolso de contratos entre a China e países da Ásia, África e América do Sul, que são cotados em renminbi e não em dólares.

"No entanto, enquanto a China não fornecer um ambiente bem protegido para os investidores e permitir que o governo controle diretamente os mercados financeiros e possivelmente se apodere de quaisquer contas financeiras, o gigante asiático não vai conseguir desafiar a supremacia do dólar", diz ele.

"Enquanto os Estados Unidos conseguirem manter mercados financeiros livres com uma taxa de inflação estável, seu domínio estará aqui para ficar na próxima década ou mais", acrescenta.