Seguro de Crédito pode garantir proteção e fluxo de caixa

Análise de crédito, cobertura e indenização. Priscila Andreis Pinto, especialista da Genebra Seguros, explica como essa modalidade de seguro ajuda a transformar o risco em segurança para as empresas

Um dos desafios enfrentados por empresas de todos os portes — pequenas, médias e até grandes — é a inadimplência dos clientes. Esse problema ocorre quando os consumidores deixam de cumprir suas obrigações financeiras no prazo estabelecido, ou seja, não realizam o pagamento de dívidas, parcelas ou contas na data acordada.

Para driblar situações como essa, os empresários podem optar por investir na modalidade de Seguro de Crédito, uma proteção financeira referente aos recebíveis da instituição quanto ao risco de inadimplência dos clientes de vendas a prazo.

De acordo com Priscila Andreis Pinto, especialista da Genebra Corretora de Seguros, a seguradora, ao assumir o risco "realiza uma análise do perfil de crédito dos compradores e oferece uma cobertura para o valor das vendas realizadas a crédito, além de realizar o controle e o monitoramento dos clientes durante a vigência da apólice, e a cobrança dos recebíveis ao longo prazo".

Além da proteção contra possíveis inadimplências, Priscila explica que um seguro de crédito também ajuda no aumento da confiança nas vendas a crédito/prazo, melhora o fluxo de caixa, atua na gestão de risco aprimorada e na redução de riscos e custos operacionais de cobrança, entre outros fatores. "Essa modalidade de seguro auxilia a empresa na expansão para novos mercados e acesso a melhores condições de financiamento bancário", pontua.

Como funciona na prática?

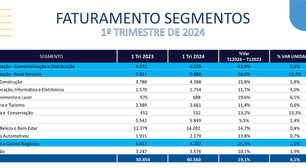

Segundo levantamento feito pelo Banco Central e divulgado no blog da Genebra Seguros, em maio de 2024, o saldo das operações de crédito do Sistema Financeiro Nacional (SFN) atingiu R$6 trilhões, sendo R$2,3 trilhões destinados exclusivamente às Pessoas Jurídicas. As taxas médias de juros para empresas têm se mantido acima de 52%.

Na prática, um seguro de crédito é feito em três etapas, conforme explica Priscila. "A primeira é a análise de crédito, quando a seguradora realiza uma avaliação do risco de crédito dos clientes da empresa contratante, ajudando a identificar quais são mais propensos à inadimplência".

Já a segunda fase envolve a cobertura, isso é, se o cliente da empresa contratante não quite a dívida no prazo estipulado ou em situações que caracterizem inadimplência, como a falência, a proteção contratada garante a cobertura total ou parcial do valor devido, conforme as cláusulas estabelecidas no contrato.

Por fim, a especialista da Genebra Seguros pontua a indenização como última etapa. "Quando ocorre o não pagamento, a empresa aciona a seguradora, que reembolsa o valor acordado, ajudando a empresa a minimizar as perdas financeiras", afirma.

Para saber mais sobre essa modalidade de seguros, basta acessar o site oficial da Genebra Seguros.

-uv95pm9sfpyt.png)